手机 App 已上线

点我下载

黄金,涨疯了。

从去年下半年开始,金价已经整整涨了一年。

今年累计涨幅已经达到32%,创1980年以来最大涨幅。光是历史纪录,今年就创造了37次。最近5天连着刷新了3次。

更不寻常的是,当不少人开始恐高的时候,中国央妈却在坚定不移地买买买,从2022年11月以来,央行连续18个月增持黄金。去年直接力压群雄,拿下225吨,成为全世界出手最豪气的黄金猎手。

反常,实在反常。

黄金疯涨的行情还能持续多久?

央妈持续增持的背后,又透露了什么信号?

基于黄金和其他大宗商品的第三代布雷顿森林体系,真的要来了吗?

1

绝大多数人,一辈子都没有见过这样的行情。

连华尔街巨鳄摩根大通,都被啪啪打脸。其去年7月预测,2024年第四季度的金价,平均将在2175加元/盎司左右。

结果呢?

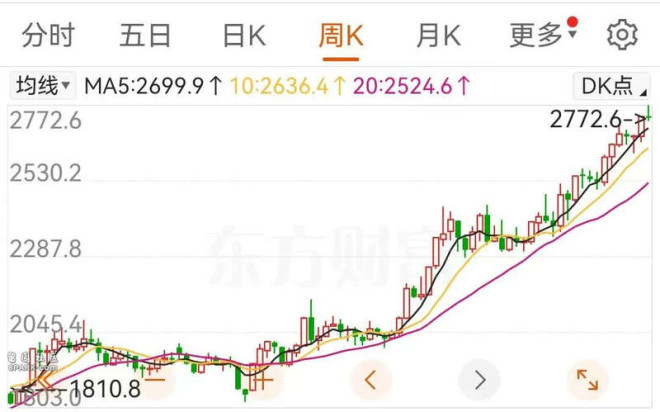

10月18日,COMEX黄金期货价格历史上首次突破2700加元大关,年内第34次创历史新高。

10月21日,COMEX黄金期货冲至2755.4加元/盎司,第35次创历史新高。

10月22日,价格冲至2763.3加元/盎司,第36次创历史新高。

10月23日,价格冲至2772.6加元/盎司,第37次再创历史新高!

COMEX黄金期货,截至10月24日,图源:东方财富

如今,在摩根大通预测的高点之上,黄金又涨了超20%!曾经令人恐惧的2000加元高点,居然成了新的底部,抬头一望,3000加元只差临门一脚。

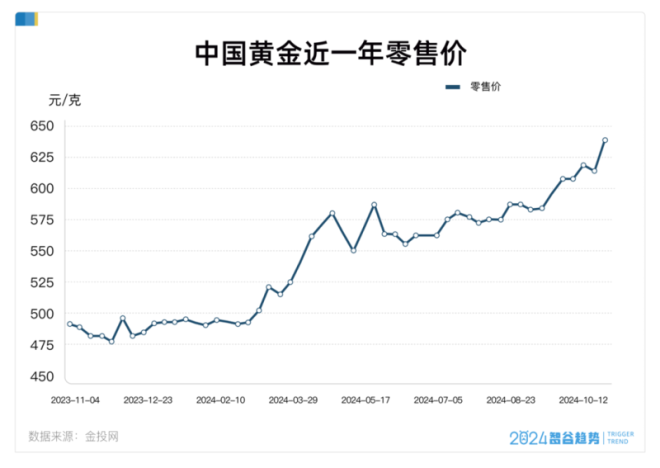

在中国,黄金零售价也水涨船高,从年初不到500元/克,已经飙升到现在的635元/克附近,涨幅达30%左右。

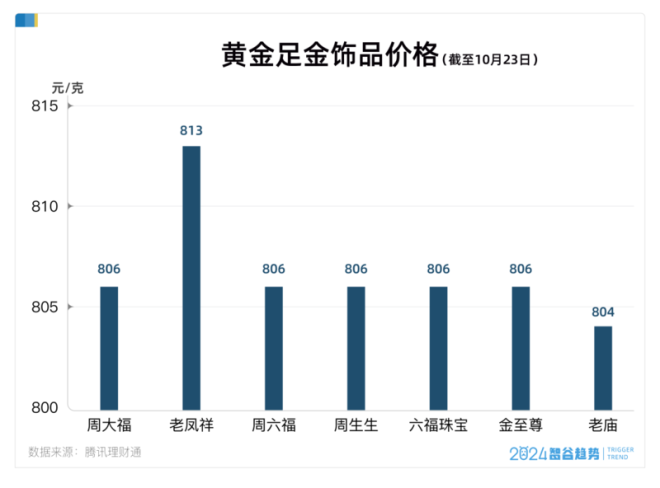

足金饰品也紧随其上,10月19日,多家品牌金店突破800元/克关口。

截至10月23日,周大福、周六福、周生生足金饰品均为806元/克,老凤祥813元/克,老庙804元/克。

而今年1月,金店足金饰品才620元/克,涨幅同样超30%!那些笑人家700元/克买高的人,已经拍起了大腿。

黄金为何疯涨一年?

令人意想不到的是,打爆空头的力量,主力军居然来自——全球各国央行。

世界黄金协会数据显示,2023年全球央行的净购买量(购买量减去销售量)约为1037吨。自有可比数据的1950年以来,这是第二高的水平,仅次于最高的2022年(约1082吨)。

其中增长最明显的,就是中国央行,净购买量达到225吨。

如果把时间拉长来看,会发现咱们央妈从2022年11月以来,就开始狂买黄金,连续增持了18个月!直至今年5月,这波购金潮才摁下暂停键。

2023年第二大黄金买家,则是波兰。与中国央行一样,这也是波兰国家银行有记录以来的最高年度购金量,超过了此前制定的 100 吨购金目标。

还有一个值得注意的是排在第三的新加坡,也是去年发达市场唯一的黄金买家,其黄金储备增加77吨,将黄金总储备推高至 230 吨。

此外自 1998/1999 年以来就没有买过黄金的利比亚,时隔25年,居然也再次出手买入。

到底发生了什么,让全球央行、资本市场,都开始拼命“囤”黄金?

2

答案是——避险。

影响黄金走势的因素有很多,比如经济数据、美联储货币政策、通胀预期、危机事件等等。但是,一般来说,黄金的价格和加元走势相反。

原因不难理解,加元走强,就意味着同等加元能够兑换更多的黄金,黄金价格应该下跌。

可是,反常的一幕出现了:

去年底到今年上半年,加元指数蹭蹭往上涨,最高摸到了106.52。

但是,本来应该的走弱的黄金,居然没有下跌,反而也跟着蹭蹭往上涨,从2023年10月到今年6月,COMEX黄金期货从最低1823.5加元/盎司,最高至2406.7加元/盎司,涨幅达31.98%。

加元和黄金,居然出现了同步走强、同频共振。太反常了!

原本大家想到的原因可能是“买预期卖预期”,结果老套路也失灵了!

今年9月,美联储降息靴子落地,预期兑现,已经涨了快一年的黄金,不仅势头没回落,依旧继续猛攻!

现在成了加元强,黄金涨,加元弱,黄金也涨,似乎所有的消息,都是利好。

显然,这时候再用惯常的金融思维去理解黄金走势,已经失效。

为什么呢?一个更核心的因素浮出水面:避险。

此种避险,既有地缘冲突导致世界不确定性增加的风险,也有对全球债务飙升,主权国家货币信用下降的担忧。

我们抽身来看,世界发生了什么。

去年10月,新一轮巴以冲突爆发,红海一声炮响,全球通胀高企。

一年之后,局势非但没有缓和,又发生了黎巴嫩寻呼机、对讲机等大规模爆炸袭击,哈马斯领导人接连“斩首”,“一报还一报”的声量越来越大。

与此同时,朝鲜半岛异动,朝鲜又是炸公路,又是毁铁路,一副势不两立的样子,韩国作为回应,也向交界线海面发出了炮火。

缅甸难民危机愈演愈烈,甚至波及中缅边界,进行了两年半的俄乌冲突也依旧悬而未决,有消息称,今年秋冬双方交战会更为激烈。

以及加元“武器化”的频繁运用,俄罗斯踩过的坑,正成为别的主权国家应对策略。

与此同时,在局势愈发不明朗之际,更大的不确定性出现了——那个曾让世界为之颤抖的男人——川大爷,可能又要重回舞台了。

中金报告显示,今年大选包括总统及国会参众两院的选举,将可能产生4种结果:

共和党横扫(出现概率39%)

民主党横扫(18%)

特朗普+民主党众议院(13%)

哈里斯+共和党众议院(5%)

很明显,特朗普所在的共和党更占优势。

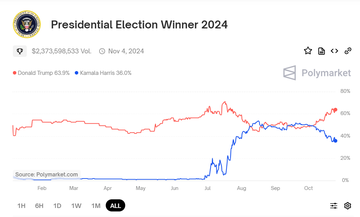

Polymarket平台的数据也显示,近期特朗普获胜的概率大幅提升,截至10月25日,达63.9%。而距离选举,已经只剩10天。

图源:Polymarket

当特朗普这样一个风格强硬、突出的民粹主义者,再次被推上台的概率上升,预示着一个失衡的世界,也再次降临。

而且,一旦特朗普上台,那么他的作风很可能保持连贯,给世界增添不确定性,尤其是在安全问题上。

多重因素叠加下,这时候的黄金就不仅仅是锚定美联储货币政策具有金融属性的黄金了,而是对冲风险事件具有货币属性的黄金。

还是那句老话,乱世买黄金啊。

3

从本质上来说,用黄金避险,实际上也体现了对现有全球货币体系的不信任。

“金银天然不是货币,但货币天然是金银”。

金本位制脱钩后,我们进入信用货币时代,但黄金储备货币以及最后清偿手段的职能至今没有被动摇。

作为全世界公认的“硬通货”,黄金还是风险对冲的安全资产。

因为相比起流通数量、汇率不断变化的各国货币,黄金才是真正意义上的一般等价物。

不同国家货币计价黄金所反映的,是不同货币的真实信用。

当全球金价普遍上涨的时候,意味着全球的货币信用都在普遍降低。

我们来看,这些年我们的货币体系发生了什么。

简单来说,就是货币超发,债务高企。

原本,2008年次贷危机后,一波大放水,就够我们消受的了。比如美国广义货币年均增速超过6%。

结果呢?上轮影响还没结束,一波疫情,想不出更好方案的全球经济体,又搬出了应对2008年危机的那一套:

从降息来看,全球主要央行基本都降至零利率附近。

从资产购买计划来看,美联储开启无限量QE;日本央行将交易型开放式指数基金提升至12万亿日元;欧洲央行推出累计高达1.35万亿欧元的紧急资产购买计划。

从信贷政策来看,不仅更新和加大了贷款工具,另外以更加优惠的价格提供长期融资。

造成的后果就是:

全球主要央行资产负债表进一步扩张,2020年至2024年一季度,不到4年,全球债务飙升了21%,总规模居然达到315万亿加元。

以美国为例,10月18日,美国财政部公布了美国国债和赤字规模,美国国债增加到2024财年的35万亿加元,和十年前相比增长了一倍。至9月底,未偿还的美国联邦债务的加权平均利率为3.32%,是次贷危机以来的最高水平。

美国政府一年的利息成本,就超过1万亿加元。

当债务越滚越多,利息负担越来越重,那么对于相应货币的信用,势必损耗。

根据市场预计,无论特朗普还是哈里斯当选,美国都很可能继续扩大债务规模。按照美国国会预算办公室的预计,美国的公共债务将从2023年占GDP的98%,上升到2053年的181%。

因此,一个主权国家要提高自己的货币信用,就要基于两点,一是“自证”,二是“他证”,而黄金储备提供的超主权信用担保就是“他证”。

最简单直接的方式,就是买买买。

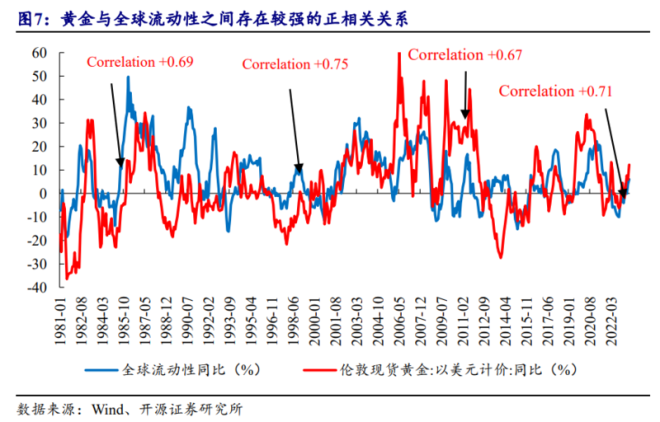

开源证券研报显示,黄金与全球流动性之间存在明显的正相关性,最佳相关系数可以达到+0.75。也就是当全球六大国家(美国、欧盟、英国、加拿大、日本、中国)的货币供应量越大时,全球流通性上升,黄金也随之走高。

世界黄金协会在2023年6月公布的一项针对57家央行的黄金需求调查报告显示,大多数央行预计,未来五年黄金储备占总储备比例将会上升,新兴市场和发展中经济体是这一观点的主要支持者。

前面提到,这两年全球最大买家,就是咱们央妈。此外还有波兰,以及俄罗斯在冲突前后这几年,都是爆买模式。

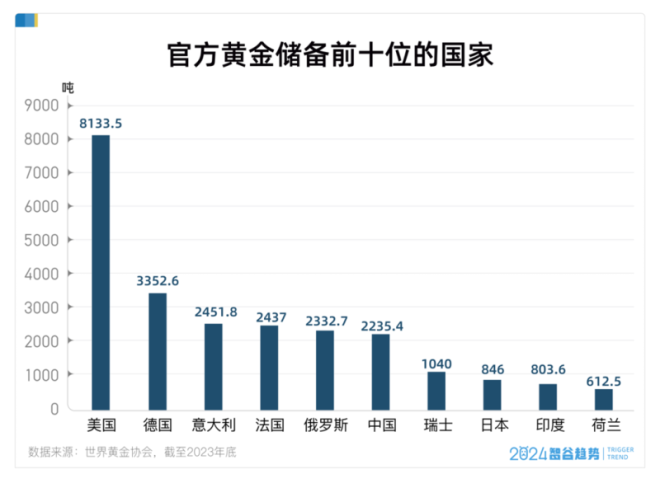

不过如果从总量来看,截至2023年底,官方黄金储备前十位的国家,还是美国最多(8133.5吨),俄罗斯只排第五,中国只排在第6位。

这一轮黄金行情究竟何时是头?

花旗、瑞银等,越来越多机构上调明年的黄金目标价至3000加元。

牛市不言顶,可能便是如此。作为普通人来说,看完全球大多数央行的表态,也许会蠢蠢欲动。

不过,短期也要注意,美国大选在即,随着靴子落地,市场也可能出现波动。

而长线来看,支撑黄金走势的依旧是主权国家的货币信用问题。

如果地缘冲突继续、各国债务问题未解,那么国际货币体系,可能真的从基于加元的第二代布雷顿森林体系,向基于黄金和其他大宗商品的第三代布雷顿森林体系演进了。