手机 App 已上线

点我下载

在今天加拿大的利率决定和展望出炉,以及美国通胀报告发出后,交易员大幅降低了对加拿大央行6月份降息的押注。

根据Refinitiv Eikon的数据,掉期市场的隐含概率目前显示,6月份降息的可能性约为42%,低于今天上午早些时候的约70%。

市场目前预计,7月份降息的可能性约为68%。但低于今天央行宣布利率决策前的约80%。

加拿大央行的决定,是在东部时间上午8点30分,美国公布其三月通胀数据后不久做出的。

该数据导致美元飙升,推动加拿大货币兑美元下跌约0.5美分。加拿大央行的利率决定公布后,汇率维持不变。

在美国公布数据后,加拿大和美国的债券收益率均大幅上升。美国两年期债券收益率上升18个基点,加拿大两年期债券收益率上升约14个基点。这些都是信贷市场的重大单日波动。美国通胀报告也导致加拿大和美国股市走低。

目前市场悲观预估,今年美联储有可能只会降息25个,或者50个基点的情况。

加拿大央行将基准利率维持在5%的近23年高点不变,并排除了降息的可能性,除非它看到更多迹象表明,近期通胀下降的趋势将持续下去。

在其季度货币政策报告中,央行还上调了对2024年的增长预测,原因是移民流动强劲,家庭支出增加。

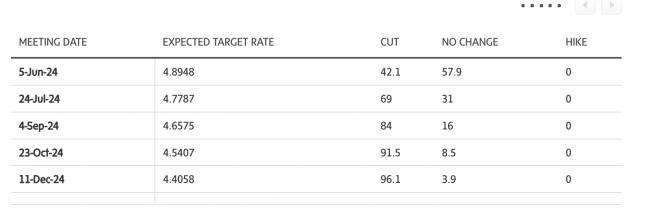

根据Refinitiv Eikon截至美国东部时间上午10点15分的数据,下表详细说明了掉期市场如何定价加拿大央行未来的隔夜利率变动。

目前加拿大央行的隔夜利率为5%。尽管央行以25个基点的幅度变动,但信贷市场隐含利率的波动更为灵活,而且在不断变化。右边的列是未来利率变动的百分比概率。

以下是周一晚些时候市场对货币政策变化的反应:

以下是经济学家对加拿大央行今天的决定的反应:

道明经济学(TD Economics)董事兼高级经济学家James Orlando表示:

加拿大央行仍然坚定地希望将利率维持在目前5%的水平。央行可以根据其将目标上调为经济增长来证明这一立场是合理的,同时仍预计未来几个月通胀将保持在一定程度上的高位。这种经济背景(加上上调至中性利率)为央行提供了更多时间来观察通胀如何演变,使其在决定下调政策利率之前,更有信心相信价格压力已经得到控制。

市场定价仍寄希望于6月降息,但7月降息(我们的预测)的可能性越来越大。尽管在过去几个月里,通货膨胀率一直在加拿大央行1%至3%的目标范围内波动,但市场对降息的时机已经变得更加谨慎。虽然部分原因来自最近美国CPI数据中的通胀反弹警告。但从2024年开始,加拿大强劲的经济增长一直是主要推动力。尽管支出数据令人鼓舞,但我们怀疑这种情况能持续多久,尤其是在3月份劳动力市场开始承压的情况下。如果经济增长进一步疲软,通胀保持在目前的轨道上,我们可能会看到加拿大央行在短期内让市场为降息做好准备。

Taylor Schleich和Jocelyn Paquet是National Bank Financial的经济学家:

这是一个相当平衡的声明,清楚地反映了过去两个月非常令人鼓舞的通胀数据。虽然目前没有明确表示要降息,但这实际上是在利率声明中传达的信息,在新闻发布会的开场声明中更是如此。

事实上,Macklem表示,在决定何时降息合适时,他们已经“看到了(他们)需要看到的东西”。他们只需要再看一段时间。这使6月份有可能下调利率,因为在该决定之前将发布两份CPI报告。也就是说,如果数据不像过去两个月那样疲软,他们显然给自己留下了很大的灵活性。

Desjardins董事总经理兼宏观战略主管Royce Mendes表示:

总体而言,政策制定者在企业定价行为、通胀预期和工资增长中看到了足够多的迹象,从而得出结论,即使今年经济增长预期有所提高,通缩趋势仍可能持续下去。

加拿大央行将中性利率预期上调25个基点,但仍远低于当前市场定价。2.25%至3.25%的新区间继续表明,央行的基本情况是将利率降至3.00%以下。由于市场预期利率将高于3.50%,新的中性利率预期实际上可以被解读为鸽派的加倍下注,即利率将比交易员预期的下跌幅度更大。

加拿大央行发布的大量数据显示,政策制定者几乎准备好开始降息周期······我们仍然认为,第一次降息将在6月份发生。

今天唯一美中不足的是来自加拿大以外的数据,美国通胀数据高于预期,令人担心一些价格压力可能会蔓延到加拿大。

Capital Economics副首席北美经济学家Stephen Brown说:

加拿大央行今天承认,“1月份以来的数据增强了我们对通胀将继续下降的信心”,这为6月份下次会议上降息敞开了大门。

将政策利率维持在5.0%的决定并不令人意外,但央行的政策声明和央行行长在新闻发布会上的开场声明清楚地表明,数据正朝着正确的方向发展。

央行指出,“3个月折合成年率的利率表明核心通胀率有下行势头”,而央行也同意我们的观点,即今年晚些时候“通胀将继续逐步下降,即使经济活动有所加强”。重要的最后一段指出,“通胀仍然过高,风险依然存在”,但措辞的细微变化意味着,央行不再需要看到核心通胀进一步放缓。就像它在1月份所说的那样,而只需要看到“下行势头持续”的证据。

CIBC世界市场高级经济学家Andrew Grantham说:

为什么着急?这似乎是加拿大银行目前发出的信息,因为它再次将利率维持在5%不变,似乎只会非常缓慢地降低利率······

总体而言,该声明与央行缓慢降息的行动是一致的,下一轮CPI数据中核心通胀的持续下行势头,将是决定该进程能否在6月下次会议上启动的关键。

蒙特利尔银行加拿大利率和宏观策略师Benjamin Reitzes表示:

加拿大央行注意到令人鼓舞的核心通胀趋势和疲软的劳动力市场,其态度略微温和。然而,政策制定者需要更多证据表明这种趋势将持续下去,才愿意开始放松货币政策。

虽然6月份的数据仍在讨论中,但接下来的CPI报告至少需要像我们在1月和2月看到的那样好。在一系列强劲的cpi数据公布后,美联储似乎会在更长时间内按部不动,因此加拿大央行可能会在降息时机上更加谨慎一些。

由于今天上午美国CPI数据强劲,加拿大央行将不得不密切关注美元兑加元。加拿大央行和美联储的分歧是有限的,加元将是一个很大的决定因素。加拿大央行最不希望看到的就是降息力度过大,导致加元贬值,引发输入性通胀。

Mackenzie Investments高级经济学家Jules Boudreau说:

去年上半年的几个月里,加拿大央行在其沟通中倾向于降息,但到了夏天突然改变立场,两次加息。加拿大央行今天的声明拒绝在不久的将来打开降息的大门,这表明那次经历的创伤仍然记忆犹新。

所有的因素似乎都准备好了,开始一个缓慢、渐进的降息周期。

尽管过去几个月通货膨胀率一直很低,但与去年同期相比,2.8%的通胀率仍高于目标。

还有我们南边邻居的问题。随着美国经济的火热,美联储似乎不愿意开始降息,美国的通货膨胀率徘徊在4%的趋势,即使加拿大的现实非常不同。未来几个月,加拿大央行的观察人士需要关注美国经济,就像关注加拿大经济一样。