手机 App 已上线

点我下载

根据韦斯特兰保险公司(Westland Insurance)的一份新报告,BC省生活成本是加国所有省份中最高的。

该保险公司比较了几个因素,包括收入、房价、租金、食品和交通成本。每个分数都经过加权和索引,满分 100 分。

其中BC省得分最高,达到 79 分(满分 100 分)。

根据BIV的报道,韦斯特兰保险公司研究发现,虽然BC省民收入中位数,排名全加国第三,为 42,060 元,但仅占当地房价的 4.2%,也是最差的省份,全加国平均水平为 10%。BC省平均房价2022 年为 996,460 元,是全加国平均水平的两倍有多。

研究显示耗尽BC省民银行账户的不仅仅是寻找一个住处。BC省还拥有一些最昂贵的牙科护理、机票和酒店住宿。

同时,安大略省的生活成本位居第二,得分为 71 分,其次是阿尔伯塔省,得分为 67 分。虽然阿尔伯塔省的住房并不昂贵,但该省的省民在儿童保育、杂货以及水电等公用事业方面支付的费用最高。

根据标准,纽芬兰和拉布拉多、爱德华王子岛和魁北克的生活成本最低。曼尼托巴省、萨斯喀彻温省、新斯科舍省和新不伦瑞克省排名中游。

韦斯特兰保险公司在新闻稿中表示 ,大多数人认为在人口最多的城市工作会带来更高的收入。但是数据显示一旦考虑到生活成本,BC省和安大略省居民的平均储蓄购买能力是最低的,年收入不到房价中位数的百分之五。

相比之下,纽芬兰和拉布拉多省居民的工资是同期居民的四倍,可以逐步进入房市。

在纽芬兰和拉布拉多省,房价中位数略低于 292,000 元。

报告中使用的数据来自加拿大统计局和加拿大房地产协会。

压力测试8.3%加国买家被赶出市场

尽管很多数据显示,加拿大各地的房价已经有所回落,但对于大部分加拿大的房地产买家来说,想要买房却变得越来越难,这其中有相当一部分原因都要归功于压力测试。最新数据显示,压力测试已经达 8.3%,贷款因素让房市买家“高攀不起”

利率资讯网站 Ratehub.ca 的一份新报告称,尽管加拿大主要市场的房价都在下降,但由于抵押贷款利率上升,使得抵押贷款压力测试下合格利率的标准进一步提高,这使得房市买家需要更高的收入才能买得起房子。

报告称,五年期债券收益率不断上升,创下2007年以来的新高,推动固定抵押贷款利率稳步走高。随着加拿大央行将基准利率提高至 5%,最优惠抵押贷款利率已攀升至 7.2% 。

加拿大现行的购房抵押贷款压力测试有两个标准,分别是监管机构设定的最低合格利率(MQR)和比借款人抵押贷款合同高 2 个百分点的利率。贷款人必须使用较高的利率对借款人进行压力测试。

Ratehub 表示,8月至9月期间,平均抵押贷款利率从 6.22% 上升至 6.33%,这意味着许多抵押贷款申请人面临的压力测试标准将达现在正在接受8.3% 或更高。

Ratehub 首席执行官兼 CanWise 抵押贷款机构总裁 James Laird 表示,压力测试达到了有史以来最高水平,再次超过了上个月的历史最高水平。这就使得大部分地区虽然房价有所下降,但所需买房收入却更高。

Ratehub 所调查的加拿大 10 个主要城市也有类似的趋势。房价总体下降,但获得抵押贷款所需的收入却上升。

这份调查的数据是基于加拿大 5 家主要银行的抵押贷款,其中设定按照 20% 的首付、25 年摊销期、每年 4,000 元的地税以及每月 150 元的取暖费, 5 年固定利率的标准来设置的。

9 月温哥华地区的房价相比 8 月下降了 5100 加元,然而对于想要买房的人来说,由于 9 月的贷款利率比 8 月上涨了 0.11 个百分点,这就使得最终购房者所需的家庭收入又增加 3900 加元。

相比温哥华,多伦多地区的房价下降最多,月度降幅高达 1.4 万加元,但尽管如此,买家仍需每年额外支付 1,800 元才能获得抵押贷款的资格。

分析指出,也有特殊情况可以从房价下跌中受益——就是那些可以用现金全款购买房的人,无需贷款融资就将不受到利率和压力测试的影响。

未来一年利率可能高于 7.2%

环球邮报贷款专家 Robert McLister 在本周利率报告中指出,美国债券收益率达到多年来高点,预计加拿大贷款成本还要上涨。

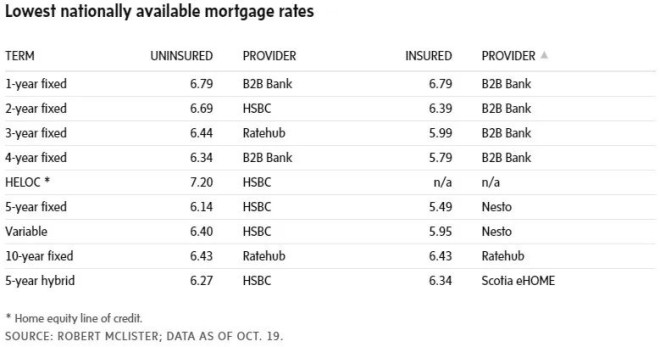

Robert McLister 指出,到目前为止,加拿大全国公布的最低抵押贷款利率本周尚未受到美国债券收益率上升的影响。然而,如果美国收益率继续创下长期新高,将对加拿大利率的产生影响、进一步推高加拿大的抵押贷款成本。

数据显示,债券市场目前预计加拿大央行再次加息的可能性更大。

然而,更有趣的是,这些隐含的未来利率表明,直到 2025 年我们的优惠利率都不会低于目前的 7.2%。这会让一些浮动利率抵押贷款人非常不满。

但是,如果加拿大年底经济如预期放缓,降息也有可能会提前。

根据 Robert McLister 截止到 10 月 19 日的利率数据: