手机 App 已上线

点我下载

据《金融邮报》报道,加拿大全国各地的房价已经在下跌,但与此同时,买房变得越来越难以负担。这是为什么呢?

利率比较网站Ratehub.ca的一份新报告称,不断上升的抵押贷款利率,以及因此而提高的抵押贷款压力测试合格利率,正在使加拿大人买房所需的收入增加。

报告称,五年期债券收益率升至2007年以来的高点,正推动固定房贷利率稳步走高。随着加拿大央行将基准利率上调至5%,银行最优惠贷款利率已攀升至7.2%。

Ratehub.ca表示,从8月至9月,平均房贷利率从6.22%上升至6.33%,这意味着许多贷款申请人目前正在接受8.3%或更高的压力测试。

加国政府于2016年推出房贷压力测试,当时要求以5.25%的利率或贷方提供的利率加上2%(以较高者为准),来评估贷款资格。

Ratehub.ca联席首席执行官、CanWise房贷总裁James Laird表示:“压力测试达到了有史以来的最高水平,超过了上月的最高水平。”

他说:“我们调查的10个城市的房价都下跌了,但仍然变得更难以负担。8月至9月的数据突显出,即使小幅加息也会对可负担性产生影响。”

报告称,房贷利率上升足以降低加拿大市场中普通买家的负担能力。

温哥华的贷款利率升幅最大。9月份平均房价下降了5100元,而买房所需的收入却从8月份的24.61万元上升到了25万元,上涨了3900元。

多伦多的房价跌幅最大,降了1.44万元,但买房所需的收入增加了1800元,达到23.51万元。

汉密尔顿过去几个月扭转了负担能力恶化的趋势。9月份房价下跌了9500元,但所需的平均收入却增加了1640元,达到18.18万元。

一项由ratefilter.ca委托进行的调查发现,加拿大按揭贷款和住房公司(CMHC)建议房贷支出不超过税前收入30%,但62%的加拿大人超出这一指引,其中有房贷的房主,房贷支出的比例高到41%。

在房贷的人中有超过一半表示,如果他们失业,3个月内将拖欠还款,16%表示将在30天内拖欠还款。

ratefilter.ca的联合创始人Andy Hill说:“由于利率上升,许多加拿大人处于崩溃的边缘。即使央行暂停加息,这些借款人仍将面临20年来最高的利率。”

Laird说,在央行开始降息之前,购房者不会得到什么缓解。“房价需要进一步下跌,才能抵消利率大幅上升的影响。”

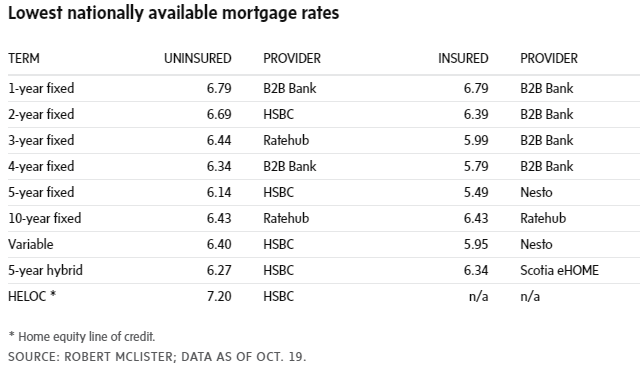

以下是理财专栏作者Robert McLister提供的,截至10月19日的最低房贷利率: