手机 App 已上线

点我下载

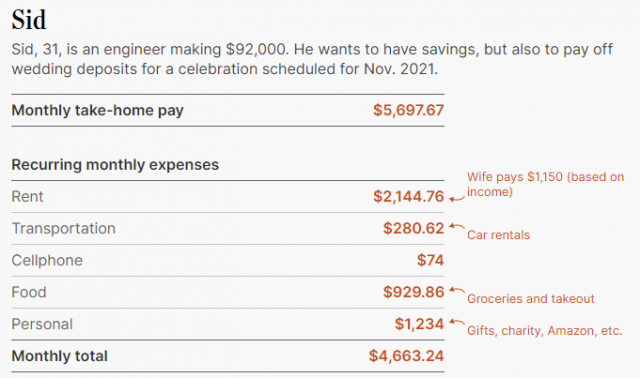

31岁的多伦多小哥Sid,是一家咨询公司的工程师,年薪为$9.2万加币。他超级爱存钱,短期目标是为即将举行的盛大庆祝活动(自己的婚礼)支付一笔押金。

Sid原本计划是在去年9月份举办婚礼,但是被疫情耽搁了。不过,他还是在疫情期偷偷结了婚,当时的婚礼教堂上只有新郎和新娘,没有邀请亲朋好友。等疫情结束后,Sid计划补办婚礼。

他希望在短期内以明智的方式拿出钱来,支付婚礼所需的押金,以便在今年11月份举行一场盛大的婚礼。

多年来,Sid一直遵循有计划的存钱规则。“每个月,我会拿出工资单里的15%,直接存入RRSP账户,雇主还会贡献5%。另外,拿$450加币存入TFSA账户,再拿$50加币放入应急备用金里。其余多省下来的钱,会放在我的支票账户。”

在日常生活中,Sid会尽力保持较低的开销。在疫情之前,他就一直在家做晚餐,午餐吃前一天的剩饭。偶尔,他会在忙的时候,和朋友去买点Subway或寿司。

当时,工作的通勤时间是最令Sid头疼的。他需要从多伦多的midtown乘坐三种公共交通,地铁,Go火车和公交车,前往奥克维尔,每天一共要花费2.5个小时。他说:“我经常会跳过早饭,只为在早上8点前急忙赶到办公室。”

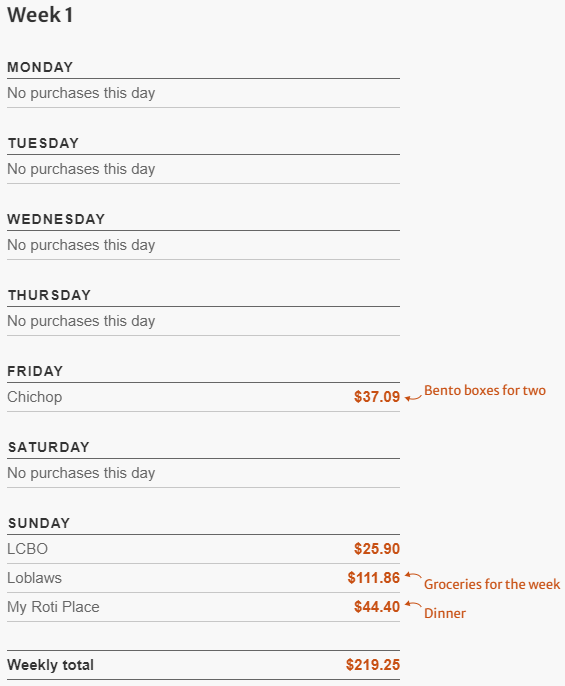

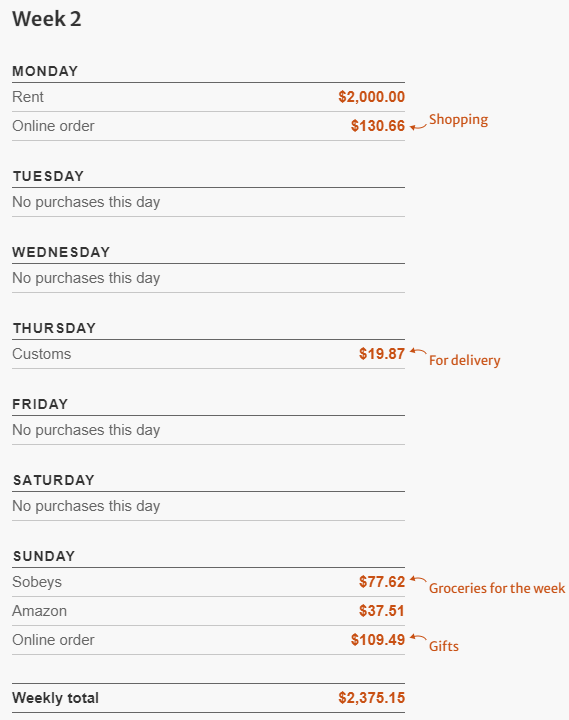

如今因为疫情,他可以在家工作,所以拥有了更多的时间。他会在家准备所有的饭菜,除非点了外卖。“我们会去支持我们喜爱的那些midtown餐馆。”

周末,Sid夫妇会在家看看书,看看猛龙队球赛,在家附近遛遛狗。

下图是Sid两周的花销清单,真的是相当省了,大部分钱都花在租金上。

从长远来看,Sid希望能够拥有自己的房子,但面对多伦多的房价,心中存疑。他还计划存退休金,建立应急备用金,并在疫情结束后每年旅行一次。“我和我的妻子在生活中有着共同的追求:在世界各地吃遍美食!”

没有债务的Sid,希望得到专家的建议来管理积蓄。

对此,理财专家Jason Heath提出了以下几点建议:

1 由于RRSP账户里的钱无法灵活取出使用,因此建议经过计算,从雇主获得最大的匹配供款和退税优惠即可,而不是盲目地存入每月收入的15%。虽然多存下一些钱是好事,但是他过分注重长期储蓄了。

2 对于很多年轻来说,想要买房是一个很难实现的目标。建议他们先确认,会在这个地方住够3-5年,再去决定买房。

3 他在工作时有伤残保险,但对重病和人寿保险的需求有疑问。他需要先弄清楚公司提供的伤残保险的覆盖范围。毕竟伤残是他最大的风险,一旦自己受伤无法工作,那么生活将陷入巨大的麻烦之中。人寿保险对于有孩子或配偶收入太低的家庭来说,是十分重要的。而且,他才31岁,还没有子女,人寿保险是相对便宜的,因此值得考虑。

4 他有和妻子共同分担租金,因此建议他和妻子共同商量财务状况。

听了专家的建议,Sid对自己过分专注于长期目标,感到认同。因此他决定做出一些RRSP账户的调整。“把多出来的钱存进TFSA和应急备用金里,专注于短期目标。”

他还表示,会和妻子坐下来谈谈,看看是否能在财务状况上,取得更大的进步。

参考阅读:https://www.thestar.com/business/personal_finance/2021/03/08/sid-31-makes-92000-as-an-engineer-and-hopes-to-pay-off-his-wedding-costs-travel-and-save-for-emergencies-with-these-goals-should-he-even-consider-home-ownership.html