手机 App 已上线

点我下载

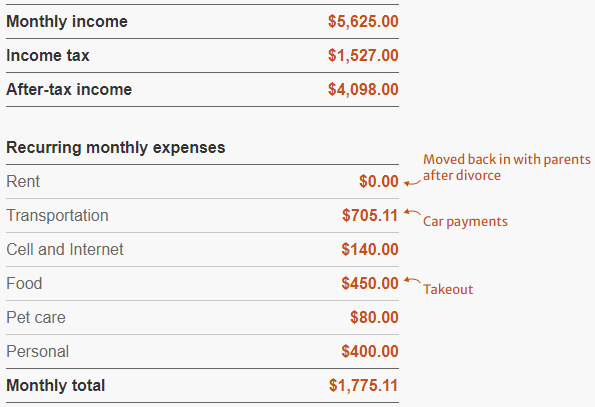

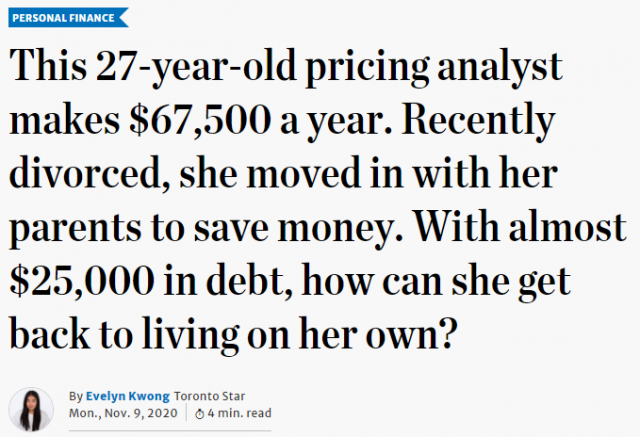

27岁的Sammi是一名定价分析师,年薪$67,500加币,但是她的信贷额度(line of credit)有$24,500加币的借款,利率6%。

而且,她最近刚刚离婚了。在这个艰难的过渡期里,她尽一切可能省钱,包括回家与父母同住。她说:“离婚后,我搬去和父母住了,这样我的账单会少很多。”

Sammi希望自己能够重新站起来,独立生活。她说:“还清债务是重中之重。我正在努力省钱,要么是为租房,要么是为买房而省钱。不过,由于我现在的债务,我认为这是不可能的。”

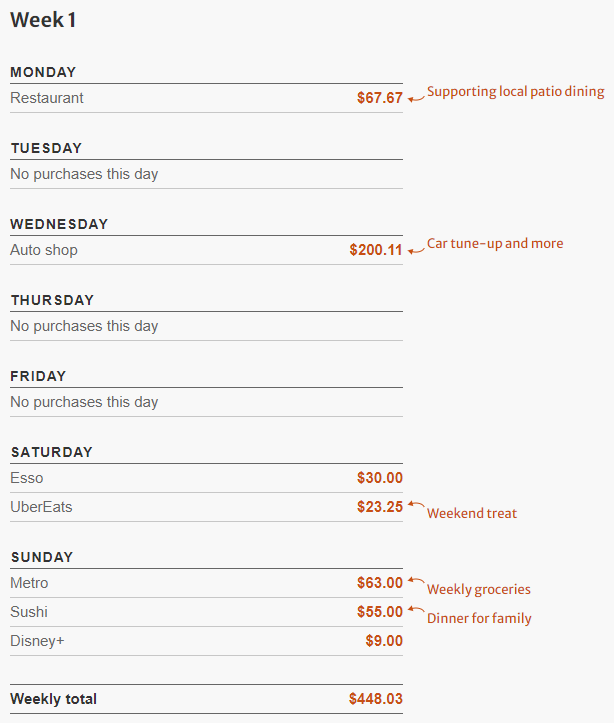

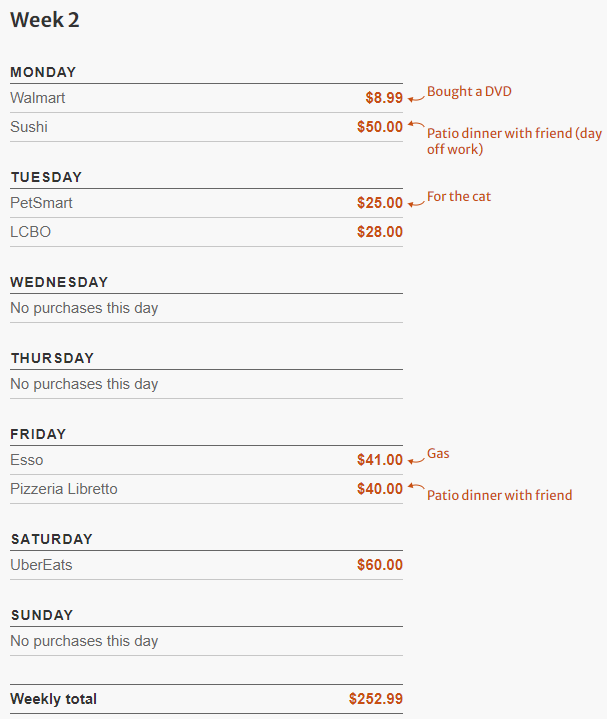

在家工作的一天里,Sammi通常会吃家里做的免费饭菜,可以帮她省点钱。在周末,她会和朋友见面点外卖,以获得生活的多样性和疫情期的忙碌状态。

下面是她两周的花销清单,大部分的钱都花在了吃上。

早前,她已经开了TFSA账户和RRSP账户。“我的工作有RRSP匹配补助,目前已有$3500加币,TFSA账户里也有$1000加币。”

对此,理财专家Jason Heath提出了以下几点建议:

1 Sammi每月到手的薪水为$4100加币,减去她的开支$1800加币,每月大约有$2300加币的现金流。但是就我的经验来说,人们很容易没有计算意外开销所导致实际存款的减少。也就是说,她每个月不太可能有稳定的$2300加币存款。如果她每个月能存下$2000加币,那么想要还清信贷额度的债务,需要大约13个月;如果每个月实际只能存下$1000加币,那么则需要27个月。

2 Sammi的债务利率是6%,幸好不是19%的信用卡利率,不然还款时间会增加。但是考虑到6%的利率,还是要优先偿还债务。投资RRSP或TFSA是无法获得超过6%的收益的,雇主提供的RRSP匹配补助是个例外。因此,只有消除债务,才能实现她的其他目标。

3 Sammi每月汽车上花费$700加币,接近工资的20%,这还不包括任何维护费用。如果没有疫情的话,使用公共交通会是降低开销的方法。

4 由于她和父母同住,不需要付房租,也不需要负责买食物,建议Sammi可以把原本需要付的租金和食物费用,拿来偿还债务。这样的话,可以限制她自己的花销,让她做好明年或后年搬离父母的心理准备。而且,她还需要考虑有额外的现金流,以节省出其他短期或长期目标,比如新车、房屋首付和退休。

听了专家的建议,Sammi说:“我在出去吃饭花了比往常更多的钱。接下来的几周,我会在食物上少花点钱。刚好疫情还会继续,冬天也来了,这会是一种平衡。”

离婚、债务和搬家,对Sammi来说是一种巨大的生活改变。她有时候会觉得自己倒退了,但是她知道自己正在做出一些改变,长远来看会对生活有所帮助。

她最近的计划是每月偿还$2000加币债务,直到她可以再次搬离父母为止。“专家的建议让我知道,摆脱债务比立即存钱更为重要。”

参考阅读:https://www.thestar.com/business/personal_finance/2020/11/09/this-27-year-old-pricing-analyst-makes-67500-a-year-recently-divorced-she-moved-in-with-her-parents-to-save-money-with-almost-25000-in-debt-how-can-she-get-back-to-living-on-her-own.html