手机 App 已上线

点我下载

虽然COVID-19病毒大流行对加拿大社会造成了严重破坏,加拿大五大银行——皇家银行、蒙特利尔银行、加拿大丰业银行、加拿大帝国商业银行和多伦多道明银行——尽管拨出了数十亿以抵消未来几个月可能成为坏账贷款造成的损失,目前这些银行仍然保持盈利。

新冠疫情来袭,加拿大采取一系列的措施遏制,包括关闭学校和非必需企业,关闭边境和限制旅行,导致经济停滞。但银行在截至4月30日的三个月期间的季度财务业绩受到了人们的热切期待,因为它们深入研究了经济状况到底有多糟糕。

像制造商、石油和天然气公司、零售商和科技初创公司这样的企业在支付账单方面遇到困难时,往往向大银行求助,这些银行会借钱给它们。

分析人士说,衡量企业经营状况的最佳方法之一是关注银行的“贷款损失拨备”(loan loss provisions)指标。这是一个听起来很复杂的术语,用来描述一个基本的简单概念:银行拨出多少钱来偿还帐面上他们认为可能无法收回的贷款。并不是所有的贷款都会变成亏损。但是,关注银行为以防万一而拨出的储备金是反映他们担忧程度的绝佳指标。

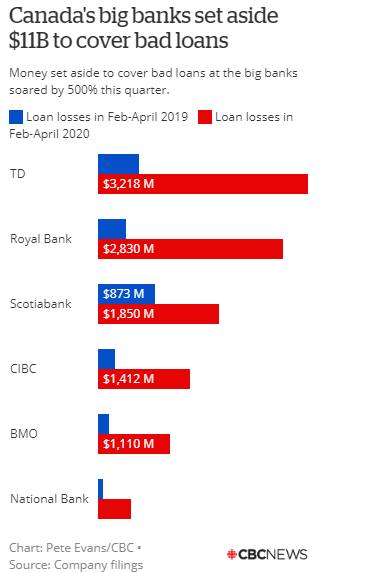

加拿大五大银行上个季度总计拨出近110亿加元用于偿还目前未按计划偿还的贷款。这几乎是去年同期坏账拨备的5倍。

Edward Jones投资公司负责加拿大大型银行业务的分析师Jim Shanahan说:“情况很糟,但没有人们担心的那么糟。考虑到大量的裁员、企业倒闭和整个加拿大和美国之间的贸易流动缓慢,加拿大和美国之间的贸易往来也在减少。人们可能担心贷款损失可能‘达到了我们从未考虑过的水平’。”

但是这并没有发生。即便受到疫情影响,银行也仍在赚钱,这些银行在过去三个月中总共获得了近50亿加元的利润,尽管这远低于以往的的速度,但是银行仍在盈利让几乎所有人都松了一口气。

总部位于卡尔加里的SmartBe Wealth公司创始人Art Johnson是加拿大为数不多的几位认为加拿大银行股并不总是值得买入的基金经理之一,但就连他也承认,他们这一周的表现比预期要好得多。

这解释了本周银行股价的走势。通常情况下,利润下降会导致银行股暴跌,但随着投资者如释重负地松了口气,这五家银行的股价都大幅上涨。

还未脱离险境

当Johnson发现银行股价上涨后如释重负,但是他认为现在感到乐观还为时尚早,因为阵痛可能本来就不会在未来几个月显现。一旦延迟贷款支付期限到期,政府为大规模失业工人提供的补贴到期,情况将会产生变化。

加拿大的大银行被称为可靠的派息机器,在一个多世纪的时间里,每隔几个季度就会缓慢而有系统地向股东增加派息。这些巨额银行股息是如此坚如磐石,以至于道明银行和丰业银行即便是在2009年金融危机期间仍能设法提高了股息。

银行喜欢提高股息,因为投资者喜欢这些额外收入。但除非银行有信心能够永远维持较高的股息水平,否则它们不会这么做——专注于魁北克的Laurentian银行本周削减了派息,这是近30年来加拿大银行首次大幅削减派息,从中吸取了惨痛的教训。如果说派息是加拿大各大银行——乃至整个经济——财务健康状况的最佳晴雨表,那么,它们中没有一家认为这次有必要削减派息,就是一个令人鼓舞的迹象。

这些季度派息看起来和以往一样坚如磐石,但就连银行也承认,未来看起来仍不确定。

加拿大国家银行(National Bank)的首席执行官以一种积极进取的方式发表了上述言论。在加拿大银行业的“五马赛跑”(five-horse race)中,国家银行远远排在第六位。Louis Vachon在与分析师的电话会议上表示,该行第三季获利减少三分之一,坏帐拨备增加五倍。

数十年来,加拿大经济在其最大银行的支持下得以长久繁荣发展,但Vachon明确表示,这些银行目前仍在坚守阵地,因为目前还没有走出危机。