手机 App 已上线

点我下载

过去两三年,加拿大房地产市场经历了过山车,从超低利率导致的房地产需求大幅飙升,到利率飙升,房贷持有人难以应对月供大幅上涨的变化。

现在,随着越来越多的人预计利率将在更长时间内保持在较高水平,几年前锁定低利率的房主,要在贷款到期续期时面临财务痛苦。

“每过一个月,大约有2%的房贷持有人在续期时面临利率大幅上升,”Desjardins的总经理兼宏观策略主管Royce Mendes在9月19日给客户的一份报告中写道。

根据加拿大央行(Bank of Canada)的数据,与2022年初的成本相比,固定利率借款人明年的平均还款额预计将增加14%至25%。2025年至2026年,支付额要增加20%至25%。

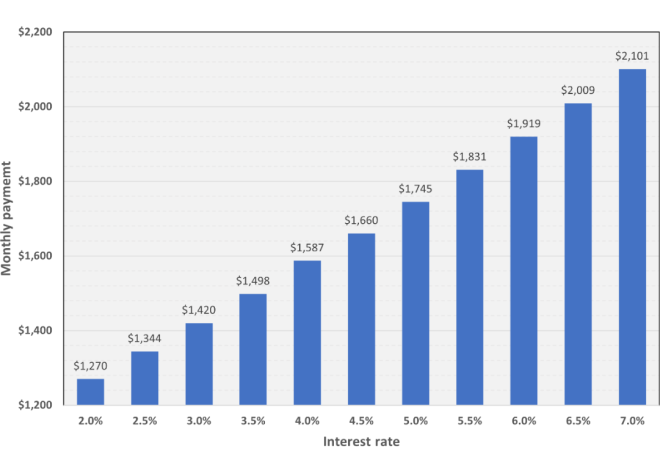

以30万元房贷,25年还款期为例,不同利率下的月供金额:

那些完全浮动利率的人已经承担了更高利率的负担,截至今年,他们的还款平均上涨了49%。

浮动利率但每月固定还款的借款人未来将面临最大的增长,因为一些人的还款只是利息成本,或者甚至不足以偿还利息。在重签房贷合同时,这些人预计到2026年将面临44%的平均还款增长。

加拿大银行业监管机构负责人Peter Routledge在9月份警告称,这类借款人“有遭受重大还款冲击的风险”,他希望看到这种选择减少。在2.1万亿元的未偿房贷市场中,这类借款总规模约为3690亿元。

鉴于供款额急剧上升,银行和贷款机构的应对措施之一是延长分期偿还期限,以减少每月还款。

根据央行的数据,截至二季度,超过46%的加拿大房贷付款期限超过25年,这一比例从2020年夏季的32%左右稳步上升。

目前,加拿大各大银行的许多房贷摊销期限已超过30年,加拿大皇家银行(RBC)的比例是24%,蒙特利尔银行(BMO)30%,而且绝大多数超过35年。加拿大帝国商业银行(CIBC)和道明银行(TD Bank)介于24%和30%之间,而丰业银行(Scotiabank)超过30年的房贷只有1%。

银行业监管机构一直在对这些延长表示担忧。贷款机构也一直在寻求减少长期房贷,多数银行上季度报告称,已将30年期以上房贷总额削减了一两个百分点。

这样一来,借款人可能不得不一次性支付一笔还款或者增加月供,使贷款恢复正常。

然而,随着信贷市场收紧,筹集资金对许多人来说更难了。

"你的汽车贷款、信用卡、信贷额度,以及这些产品的拖欠率都在上升,"加拿大按揭贷款和住房公司(CMHC)的住房研究专家Seamus Benwell说。

经纪公司The Mortgage Coach的首席执行官Meaghan Hastings表示,那些无力支付更高的还款或手头没有一次性现金的借款人将不得不考虑所有的选择。

她听到一些客户惊讶地得知利率已经升到如此高,尤其是如果他们想要换银行,必须通过压力测试。这推动更多的借款人进入另类贷款市场。

“他们有良好的信用,有很高的收入。但正是这种资格标准将他们推向了另一个领域。”

Hastings说,替代产品通常成本更高,但选择越来越多。“有时会有解决方案让他们度过接下来的18到24个月,你知道,度过最艰难的时期。”

她预计一些住房投资者会因为财务压力而抛售一些公寓,但总的来说,大多数房主会尽一切努力保住自己的房产,无论是卖掉汽车、找份工作还是其他任何能想到的办法。

“一般来说,加拿大人会尽一切可能保住他们的家。我们喜欢做房主。”

|

a

这种文章得分通常都比较低

- [30] (2023-10-02 12:17:57)

|