手机 App 已上线

点我下载

当下大环境下,加拿大的利率已经被推到14年来的最高点,达到了3.25%!且相关线索依旧指向未来仍旧会继续加息。

一系列加息带来的效果,对土豪们来说可能没什么,但房奴们可就不一样了,心理承受能力不断接受着挑战,钱包也面临着一重又一重的考验。

昨天,就有加拿大本地网友在论坛发帖求助,因为他已经感受到了银行账单带来的巨大焦虑!

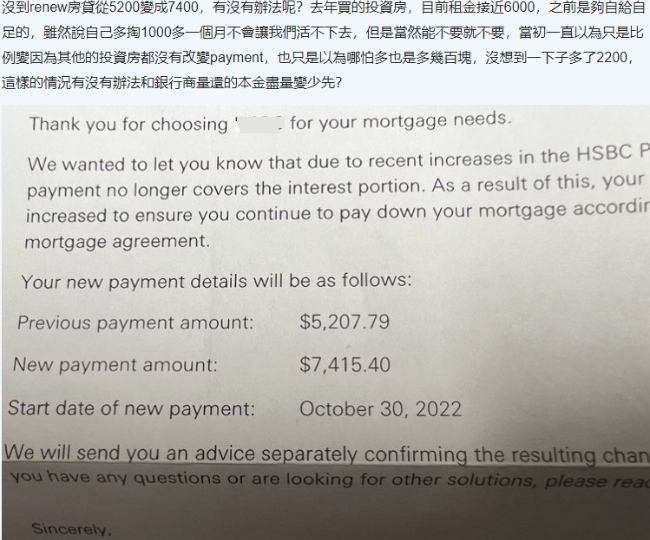

网友说,这套房子是自己去年刚刚购入的投资房,目前租金约$6000元,相对于之前的月供,可以完全自给自足,对自己的生活完全没有影响,但现在随着不断的加息,做梦也没想到这套房子的月供竟然一下子多了$2200!

他说自己对于加息也不是完全没有思想准备的,但他认为利率上调后,月供只是本金和利息的比例变化,总支付额应该不会有什么变化,或者变化不大,只多几百刀这个样子,那是可以接受的幅度。因为自己名下还有其他投资房,而那些房子的贷款都没有改变payment。

但现在,这套房子表现“出圈”,月供从$5200一下子飙升到了$7400,一个月多付$2200,压力属实有点大,不知道这是什么情况,也不知道有没有什么什么办法可以解决?

帖子一经发出,即刻就有“明白人”答疑解惑,说这一定是碰到了触发利率(trigger rate)——使用浮动利率(variable rate)的业主,在当下这样的升息通道下,都有被trigger rate的可能,也就是当贷款利率上升,导致月供不足以偿付贷款利息时,自然就会出现这种情况。

还有人说,网友应该去看看自己的贷款合同,上面都清清楚楚写着的,银行的信中应该也有提供解决方法,选一个适合自己的就好,比在网上问更靠谱。

但大多数网友还是建议在有能力的情况下,尽量提前多还点本金。

毕竟根据计算公式,按照目前的房贷利率,贴主的贷款可能在$130万元左右,如果下月加拿大央行按市场预期,继续加息0.75%,即便还进去本金$10万,仍然还会引发trigger rate,需要还本金$25万-$30万元,才能维持到原本$5200元的月供不变。

可即便如此,也只够保住10月底的加息,后面情况怎样,还要看12月份的央行政策……

有业内人士表示,$130万元的贷款已经属于超高贷款级别了,相应要求家庭收入要$40万元以上才可以贷到,有些比较激进的投资者,会将风险杠杆拉到最高,这样其实是非常危险的,如果无法承受现在的利率和月供,只能考虑转银行或寻找私贷,竭尽全力把最近这两三年的高息期撑过去。

毕竟贷款期限通常都是二三十年,而高利率不会一直持续这么久,等到利率下降,房贷月供也会随着降下来。

更有人觉得既然po文中说了“只有这套,其他投资房没有。”那么楼主肯定是投资大户,咱普通百姓哪有资格给人家献计,难不成月入3k的替月入3w甚至30w的操心?

还有网友留言的解决方法简单粗暴:“卖一套不就可以解脱了。”

trigger rate的计算方式

讲真,trigger rate的计算方式和解决办法都并不复杂,但有一说一,对工薪阶层的房奴来说,也并不容易。

trigger rate是每年的月供金额除以剩余本金,而剩余本金都是在减少的,所以trigger rate每个月都会逐渐提高一点,但当不断加息的情况出现,局面就会随之变化。按照加拿大目前半年加息3%的速度,很多人4-6%的trigger rate很快会被触发,即贷款利率高于trigger Rate,随后就可能带来月供增加的后果。

更简单一点说,就是当贷款利率上升太多,最初始设定的固定月供金额低于新利率产生的利息时,原来的月供不足以支付每月的房贷利息,银行就会要求借款人增加月供,这个新利率就是trigger rate。

加拿大的五大银行中,只有scotial bank采用的是adjustable rate mortgage,简称ARM,他们的月供随着利率一直浮动,不存在trigger rate一说,其他银行都必须要考虑trigger rate。

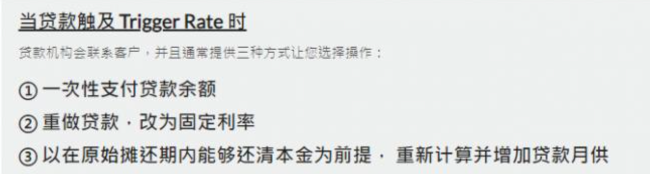

通常银行会提供三种对应处理方法:一次性支付一笔还款,或锁定固定利率,增加付款金额。

但面对这三个选项,普通打工人似乎也很难做到,如网友所言:“要有钱就用不着在网上费劲吧啦地问了,直接还就完了。”

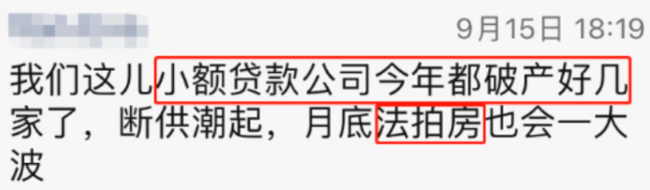

据说同样在加息通道下的美国,已经出现断供潮了,甚至连小额贷款公司都破产了,法拍房也越来越多涌入市场:

总之,目前的经济形势还是挺复杂的,加息也不知道要到哪天才算一站,咱们普通工薪阶层还是要做好财务规划,管理好自己的“钱袋子”。