手机 App 已上线

点我下载

2022年,普通人的艰辛几乎快被写腻了,在新冠肆虐的大背景下,打工人迎来裁员潮,毕业生迎来“最难毕业季”,个体户熬不过漫长疫情相继歇业……每个人都经历着不同程度的难关。

2021年底,一篇《亲身经历,我断供了》的文章刷屏,自述者贷款298万在燕郊买了房子,后来燕郊房价腰斩,卖二手还需要倒贴银行40万,无法偿每月1万六的房贷后,自行断供,由此被银行告上了法庭,房子被拍卖,自己也成了失信人。

由此“断供法拍房”,进入了大众视线。

据中国新闻周刊报道,90后张某靠创业收入全款在燕郊买了一套房,随着生意的发展、资金增多,又在2015年底和2017年分别贷款购入了两套二手房。然而,后来由于创业遇阻,无力还贷,加之房价下跌,卖房的钱也填补不了剩下的按揭,他只能断供。

大概半年后,房子以101万元司法拍卖成交。张某仍然欠银行20多万元,最后算下来,加上最初买房的首付和其他费用,他一共亏掉了近150万元。

他也成为失信人,不能再担任公司法人。他的资产逐渐被冻结,从一张银行卡,到微信支付账户,他甚至无法无法支付一次核酸检测的费用。

这些年,大家对房贷一族的压力都有所耳闻。疫情之下,一些行业的收入和发展面临着更多不稳定因素,也是事实。

断供法拍房的真实数据

和想象的不一样的是,还不上房贷,导致被法院起诉、房子被法拍的,其实并不常见。

此前,不少媒体引述了阿里拍卖平台的数据,从2017年到2021年间,法拍房的数量由不到一万,到2021年增长为多达168万。

实际上,法拍房的数量并没有“暴增上百倍”。因为阿里拍卖只是众多司法拍卖平台中的一家,数据反映的是平台在不断发展,纳入了更多的法拍房房源。而且,阿里拍卖曾回应过,“一套房子有可能在一拍、二拍、变卖期间被计算三次。”因此168万只是拍卖的次数,并非法拍房房源的数量。

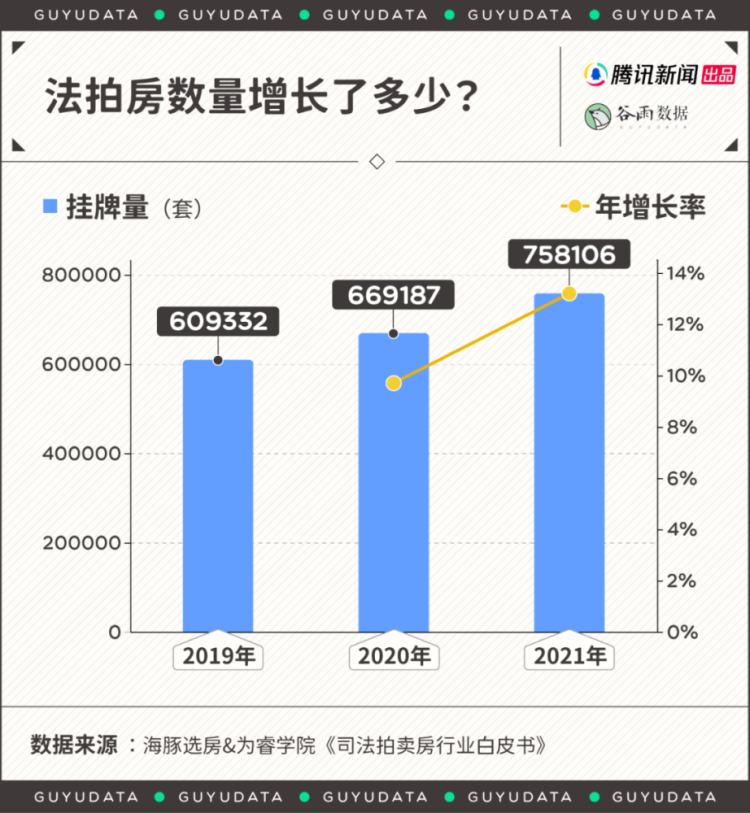

根据海豚选房统计的7家主要的法拍平台的数据:2021年,全国挂牌了约76万套法拍房,比起疫情前的2019年,挂牌量增长了约15万。

这个数字乍一看似乎不算小,但纵观近两年的整体情况,基本每年挂牌量会增长10%左右。这样来看,两年间15万的增长量虽然不算低,但也基本属于合理范畴。

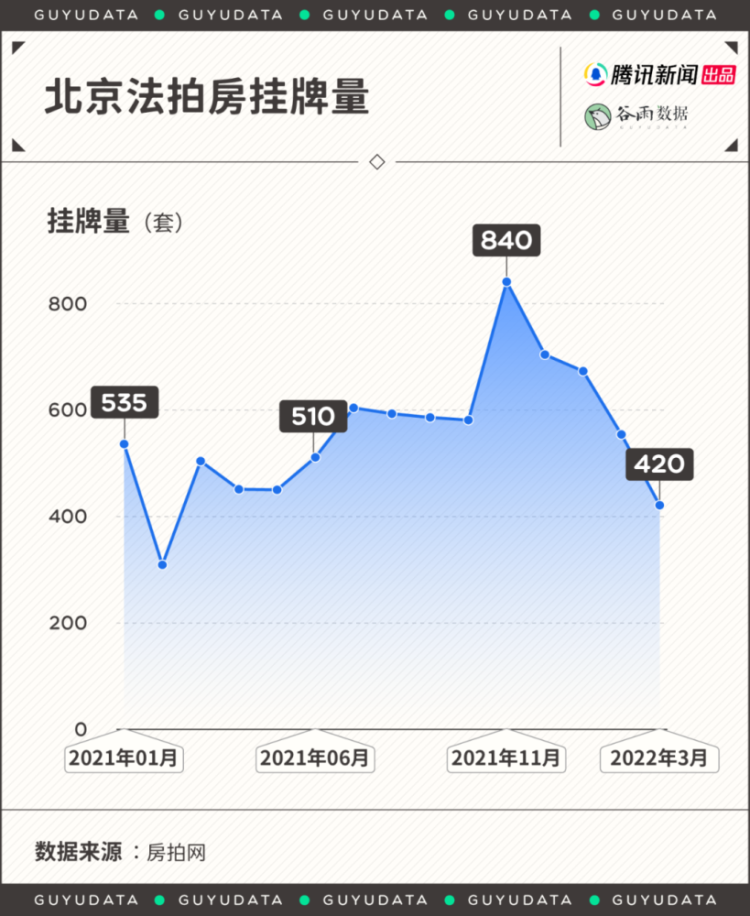

以北京为例,法拍房数量也没有近期大量增长的情况。

从去年1月至今,每月挂牌的法拍房数量有起有落,并没有呈现不断增长的态势。以今年前3个月的情况来说,虽然1月的法拍房挂牌量比去年同期增长了25%左右,2月更是增长了近80%,但到了3月,又比去年同期下降了16%左右。

可以说,法拍房的数量增长远远没有人们想象得那样可怖。

除此以外,如果追溯法拍房的来源,由于房贷断供被银行起诉,最后真正挂牌法拍的,属于极少数。

早在2020年,第一财经也曾调查过深圳的法拍房增多的现象。在随机选取的400个深圳法拍房样本中,裁判文书网对应的判决显示,最多的是“金融机构借贷纠纷”,有259套,占比为64.75%。其次是民间借贷纠纷、合同纠纷,各占17.00%和12.50%。

而在这400个法拍房样本中,并没有出现引发人们无限焦虑的断供房。实际上,把法拍房和断供房简单粗暴地划上等号本就不符合实际情况——

中原地产首席分析师张大伟曾表示,法拍房多数是由于做生意失败或其他资产纠纷引起的诉讼,基本都不是断供房。

这背后,还是因为房贷弃供需要付出的代价太大。

除了已经付出的首付款和部分房贷白白打了水漂之外,就像《亲身经历,我断供了》中所说的,一旦被法院强制执行,不止房子会被法拍,还要继续偿还剩余的银行贷款、罚息。

而在最直接的经济损失之外,选择断供,还可能要面临不良信用记录带来的一系列问题——所有银行账户被冻结、没法申请贷款、信用卡等等。

另一方面,断供导致法拍的情况少见,也是因为法院的执行周期较长,整个过程要持续至少一年的时间,而强制执行的房产拍卖是最后一个环节,在此之前当事人都还有足够的时间可以挽回局面。

种种考虑之下,真正走到断供这一步的人,的确是少之又少。

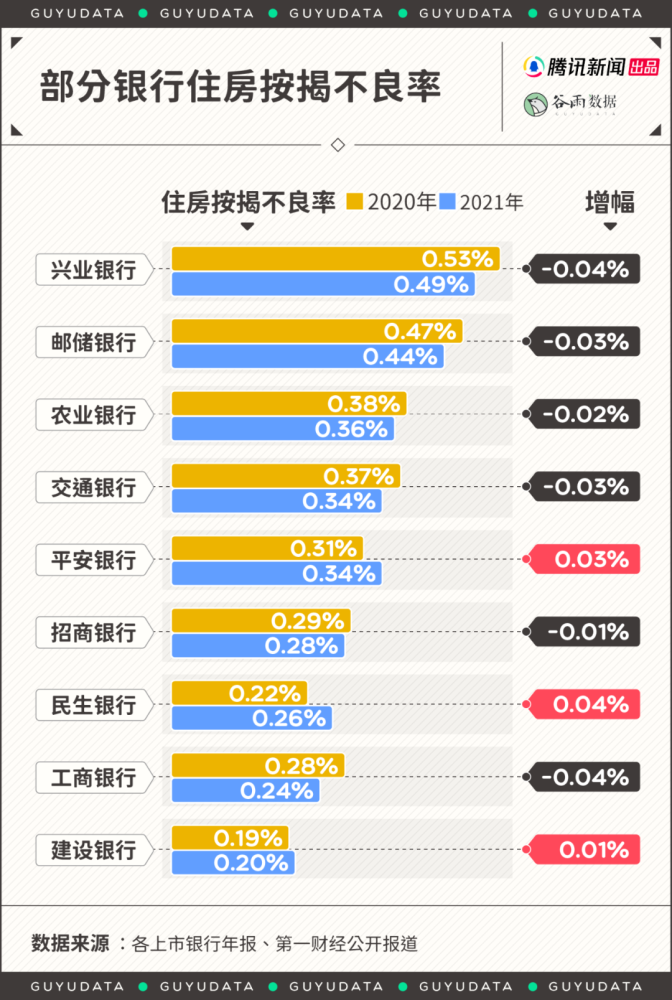

各方数据也证实了这一点。在央行发布的《中国金融稳定报告》和今年4月召开的2022年第一季度金融统计数据新闻发布会中都表明,中国的个人住房贷款不良率仅在0.3%左右。

还有部分银行披露了个人住房贷款的不良率。比较2021年和2020年的情况可以发现,虽然在区域性的中小银行有不良率增多的情况,但是国有大型银行和股份制银行中个人住房贷款的不良率都较少有波动。

生活再难,房贷也不能断供,大概已经是无数打工人最后的一点坚持了。

房贷还不上的人,要怎么办?

不能让房贷断供,成了一种信念。但在疫情之下,面对不断波动甚至缩水的收入,打工人的房贷都是怎么还上的呢?

固然,想办法增加收入、做点兼职,或是降低日常开支,都是增加抗风险能力的方法。但这些终归都属于长期策略,解不了房贷这样每个月固定出现的燃眉之急。

于是,面对这些个人难以解决的困境,各大银行出手了。

根据贝壳研究院的数据,从去年10月至今,各地银行平均的房贷利率下降。这也就意味着,部分选择LPR浮动利率的还贷人,每年会有一次的利率变动,这样月供要还的利息部分会减少。

不过,这项银行房贷利率降低的政策更多惠及的是新买房的人,而对于其他更加直接因疫情影响生活的人群,也有相关政策予以相应的关照——

今年4月初,六家国有银行推出了针对受到疫情影响的贷款买房人的相应政策。

除了直接降低利率之外,邮储银行、交通银行、兴业银行、建设银行等等银行都有相应的延期还款政策,短至28天,长至6个月。

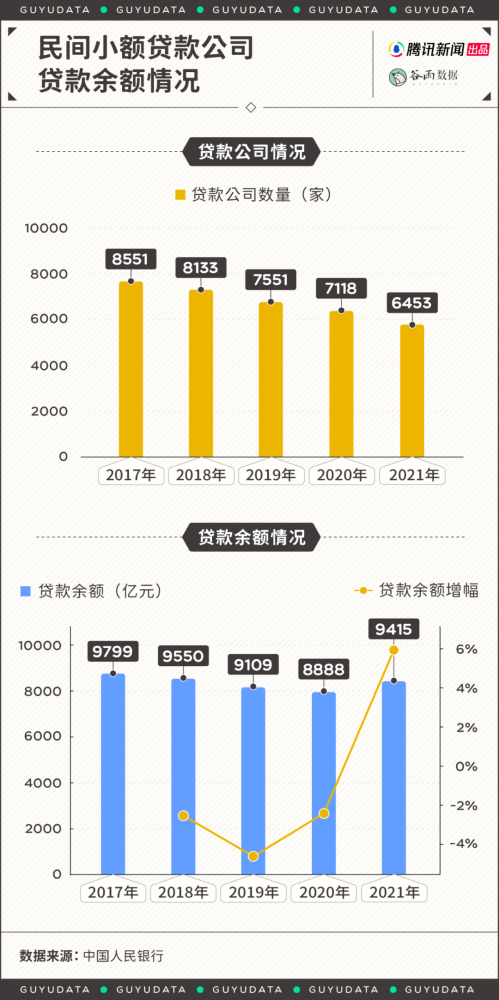

除了银行以外,互联网金融产品也成为许多人的选择,一些小额贷款公司也属于此列。

最近几年,随着管理逐步收紧,央行有记录的、规范的小额贷款公司数量在减少,但人们对这类相对灵活的借贷方式的需求依然存在。在贷款总额随公司数量的下降连续回落三年后,这些小额贷款公司的贷款余额在去年又出现了增长。

不过,退一万步来说,不管是向银行贷款,还是用互联网金融产品来解一时之需,在很多人眼里终归是欠了“外债”,每月利息算下来也是一笔不小的数目。

于是,来自亲朋好友的帮助就成了许多人更希望抓住的“救命稻草”。数据显示,在很多收入稳定、相对容易符合银行借贷要求的工薪家庭,也有三成会选择跟亲朋好友借钱,在非工薪家庭中这个比例更是接近五成之多。

始终高居不下的房价,也终于将“供房”变为一家几口人,甚至是几代人的共同事业。

还贷有压力,但他们还是想买房

根据《2022年轻人买房报告》,在还没买房的年轻人中,有高达85.94%都想要买房。

贝壳研究院的一项调查显示,首次置业的人,有超过八成选择贷款买房。

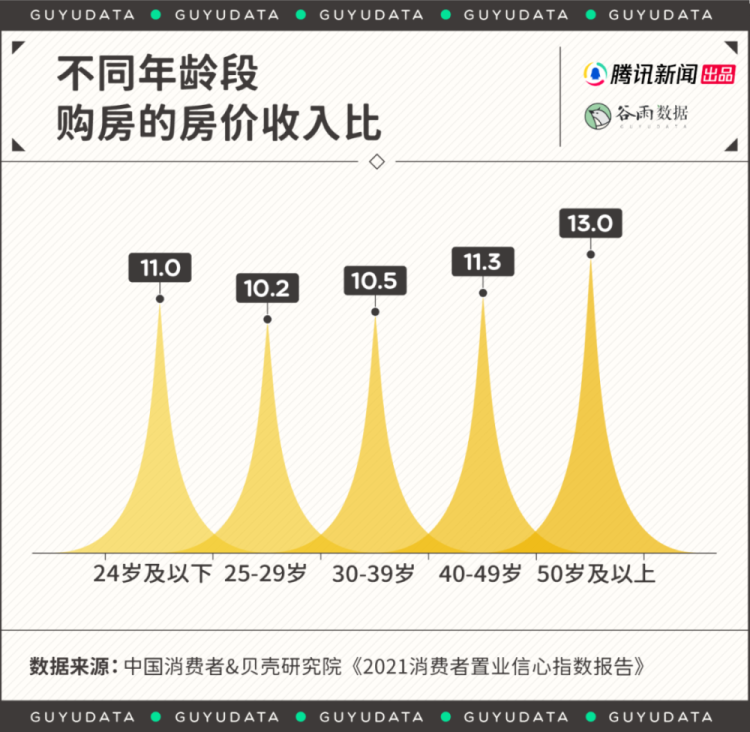

至于房贷要还多少年,确实是个有些辛酸的问题。数据显示,虽然不同年龄段的房价收入比有所差异,但基本都在10以上。

举例来说,按照家庭在北京购买一套总价500万元的房子来算,首付最低35%,剩下需要还的本金就是325万元。

目前北京首套房贷利率为5.15%,按25年还款期、等额本息月供的话,每月就要还19284.29元。

即便家庭月收入到手能有4万元,这个数字也接近了月供50%的经济安全底线。

《2022年轻人买房报告》显示,如果月供不到每月一半的收入,感觉到幸福感提升的人群占比要多于幸福感下降的。

这说明一半的月供是安全底线,如果超过这个比例,家庭正常的生活开支就会受影响了。

贝壳研究院发布的《2021年新青年理想居住调查报告》显示,在已购房的群体中,48.1%的受访者认为,购房最大的痛点是还款压力大。

一边是买房的愿景,一边是现实的压力,年轻人在考虑买房的时候,也越来越谨慎了。

今年1、2月,全国商品房销售面积比去年同期下降了9.6%,销售额同比去年下降了19.3%。

但长期来看,对于大多数年轻人来说,买房依然是一个留存心底的梦。