【星岛综合报道】加拿大银行监管机构正在控制贷方住宅按揭贷款组合中高杠杆贷款的数量,联邦金融机构监管办公室(OSFI)周五(12日)宣布将限制银行向高负债借款人提供按揭贷款。

星岛网上月曾引据《环球邮报》(The Globe and Mail)报道指,联邦金融机构监管办公室告诉银行,他们必须限制超过借款人年收入4.5倍的按揭贷款数量,这也称为贷款与收入(LTI)比率为450%。

OSFI周五的宣布确认此前报道并非空穴来风,OSFI表示,高额家庭债务对银行的「安全稳健」和金融体系的稳定构成风险。

该机构表示:「低利率时期发放的高LTI贷款造成了加拿大金融体系长期的脆弱性。」「OSFI的LTI框架将有助于防止未来向高杠杆和负债借款人提供类似的贷款。」

随着利率和价格飙升,住宅按揭贷款投资组合激增,使加拿大房主跻身全球负债最高的行列。

新的收入上限增加了现有按揭贷款资格规则,包括联邦压力测试,该测试要求借款人在利率比协商利率高两个百分点的情况下,必须能够支付按揭贷款,OSFI将这项新措施描述为现有按揭贷款压力测试的「后盾」。

尤其是银行按揭贷款组合中的高杠杆债务,也伴随着监管机构试图减轻的偿债能力风险。

该措施适用于银行整体投资组合中的新按揭贷款,而不是个人借款人。相比之下,压力测试适用于借款人。

即使如此,这些限制也将使一些借款人更难获得足够大的按揭贷款来购买房产。

新措施将于明年第一季生效

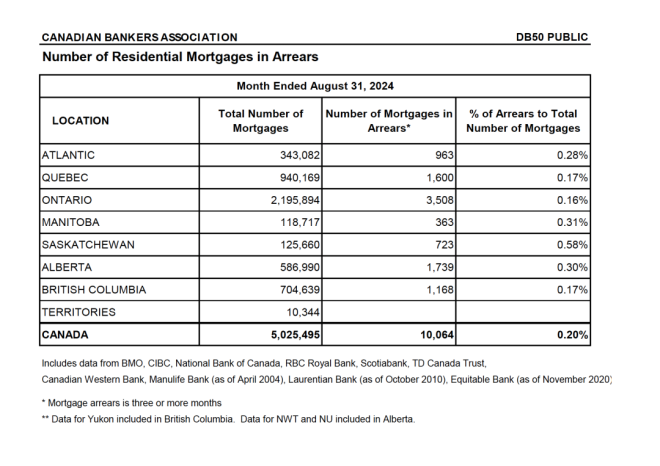

自2022年初新冠疫情(COVID-19)大流行带动房地产繁荣以来,高杠杆借款人数量有所下降。根据加拿大央行的数据,LTI比率高于450%的新增按揭贷款数量在2023年最后一个季度为12%,低于2022年第一季的26%。

新规则仅适用于新按揭贷款,不适用于现有贷款或需要续约的贷款。银行获准让某些客户的收入比率超出限额,以便为多伦多和温哥华等昂贵城市的借款人提供灵活性。

OSFI在制定LTI限额时,去年年初曾就按揭贷款风险,特别是债务偿还能力征求了业界的反馈。该监管机构表示,这种做法也让金融机构能够持续参与市场竞争。

这些限制适用于以财产担保的贷款,包括另一贷方的第二按揭贷款和房屋净值信贷额度。

新规则不适用于借款人必须支付按揭贷款保险的保险贷款,因为他们的首付低于房产购买价格的20%。

OSFI将监测季度贷款与收入比率,以确保银行未投保按揭贷款中,超过借款人收入4.5倍的百分比保持在规定门槛以下,该措施将于明年第一季生效。

图:加通社